2020年3月

普華永道

1、綜述

站在本世紀20年代的起點,回望剛剛過去的2019年 – 一個被稱為“可能是過去十年里最差的一年,也可能是未來十年里最好的一年”的年份,物流行業(yè)在前景不明朗的國內(nèi)外經(jīng)濟環(huán)境里面臨較大的壓力。在各項運行指標下滑的背景下,中國社會物流需求增速有所放緩。國家發(fā)展改革委3月6日預(yù)計,2019年社會物流總額將達300萬億元,預(yù)計環(huán)比增長5.8%,增速下降0.6%;全社會完成貨運量約486.3億噸,環(huán)比增長5.5%,增速減少1.7%。受需求端增速放緩影響,2019年1-11月,中國社會物流總費用12.8萬億元,同比增長7.1%,增速回落1.5%。

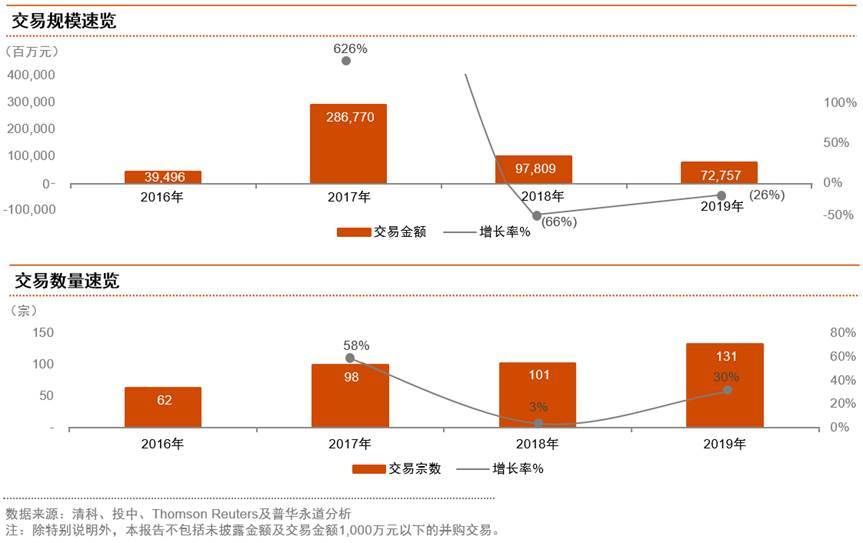

在經(jīng)營環(huán)境復(fù)雜多變的逆境之路上,隨著電子商務(wù)、新零售、高端制造等產(chǎn)業(yè)的蓬勃發(fā)展,物流行業(yè)在新環(huán)境、新思路、新技術(shù)的推動下加快產(chǎn)業(yè)革新,呈現(xiàn)出交融與集中的發(fā)展態(tài)勢。2019年,快遞、零擔等領(lǐng)域逐步走向成熟,市場集中度進一步提升;綜合物流、智能信息化等領(lǐng)域繼續(xù)受到關(guān)注,資本的持續(xù)進入推動業(yè)務(wù)、技術(shù)的融合與迭代。2019年,統(tǒng)計范圍內(nèi)與中國相關(guān)的并購交易共131宗,涉及規(guī)模近730億元。雖然交易規(guī)模環(huán)比減少26%,但交易數(shù)量大幅增長30%,其中控股權(quán)收購類交易大幅增加,物流行業(yè)的“大吃小”加快上演。

(1)基石:經(jīng)濟社會運作的紐帶

·作為連通社會生產(chǎn)、消費各環(huán)節(jié)的紐帶,物流行業(yè)在中國經(jīng)濟、社會發(fā)展中的角色愈發(fā)重要,尤其是在當下的疫情環(huán)境里。2019年9月,中共中央、國務(wù)院印發(fā)的《交通強國建設(shè)綱要》(“《綱要》”)指出,“到2035年,基本建成交通強國,基本形成‘全球123快貨物流圈’(國內(nèi)1天送達、周邊國家2天送達、全球主要城市3天送達)”。

·因此,中國物流行業(yè)的發(fā)展速度雖然在經(jīng)濟環(huán)境復(fù)雜的2019年有所放緩。但隨著“產(chǎn)業(yè)、消費升級”的外在推力和“降本、增效、提速”的內(nèi)在動力共同作用下,中國物流行業(yè)這個十萬億級的大市場未來將繼續(xù)吸納各方人才、資本、技術(shù)的關(guān)注,持續(xù)發(fā)展、擴大與迭代。

(2)新環(huán)境:規(guī)模化、集中化的競爭格局

·受業(yè)務(wù)量增速放緩、價格走低影響,物流行業(yè)的整體競爭環(huán)境愈發(fā)激烈,盈利水平進一步走弱,部分企業(yè)生存壓力持續(xù)加大。一些競爭力較差的企業(yè)被迫退出,各細分領(lǐng)域的優(yōu)勝劣汰正在加速進行。而一些頭部企業(yè)亦趁此積極擴張,搶奪國內(nèi)市場份額,并開始沿一帶一路向外突破,實現(xiàn)規(guī)模化經(jīng)營。

·2019年,快遞領(lǐng)域市場集中度CR8已增至82.5%,基本形成寡頭競爭的格局。在高端制造蓬勃發(fā)展和大件電商品熱銷的推動下,零擔快運領(lǐng)域頭部企業(yè)持續(xù)獲得資本青睞,加上快遞企業(yè)的跨界進入,零擔快運的行業(yè)集中度必將上升。在政策與資本的助力下,網(wǎng)絡(luò)貨運平臺已初步呈現(xiàn)出一超多強局面,部分企業(yè)已沿著價值鏈條開拓新領(lǐng)域,擴展自身盈利點。未來,規(guī)模化經(jīng)營將成為頭部企業(yè)的顯著競爭力,行業(yè)集中化趨勢必將加強。

(3)新思路:跨界融合與專業(yè)深耕之路

·日益同質(zhì)化的服務(wù)已難以滿足多樣化的客戶需求,領(lǐng)先的物流企業(yè)已圍繞著自身主業(yè)開展產(chǎn)業(yè)價值鏈關(guān)鍵節(jié)點的布局,積極開展跨領(lǐng)域的投資并購,增強自身的綜合競爭力和盈利能力。如領(lǐng)先快遞企業(yè)先后布局零擔快運、供應(yīng)鏈、智能信息化等領(lǐng)域;零擔快運企業(yè)進軍大件快遞、智能信息化領(lǐng)域;物流倉儲企業(yè)亦加大布局網(wǎng)絡(luò)貨運、智能信息化等領(lǐng)域。未來,領(lǐng)先物流企業(yè)將會成為橫跨眾多細分領(lǐng)域的綜合型物流服務(wù)商,以滿足產(chǎn)業(yè)及消費升級下用戶對柔性、系統(tǒng)、綜合物流服務(wù)方案的需求。

·而同時,專業(yè)物流亦將得到長足發(fā)展。《綱要》提出,“要打造綠色高效的現(xiàn)代物流系統(tǒng),推進電商物流、冷鏈物流、大件運輸、危險品物流等專業(yè)化物流發(fā)展”。競爭格局分散、具有一定技術(shù)門檻與資質(zhì)要求的冷鏈物流、危險品物流將分別在生鮮藥品需求升級、化工產(chǎn)業(yè)多元與精細化的帶動下快速發(fā)展,逐步從當下注重單一服務(wù)價格、速度和規(guī)模等的競爭,轉(zhuǎn)變?yōu)樽⒅靥峁┘毞中袠I(yè)全產(chǎn)業(yè)鏈的綜合供應(yīng)鏈服務(wù)方案,以支持客戶提升物流與供應(yīng)鏈的運轉(zhuǎn)效率。

(4)新技術(shù):落地應(yīng)用與場景突破

·在“降本增效提速”成為物流行業(yè)發(fā)展方向后,以信息技術(shù)為核心的智能信息化領(lǐng)域持續(xù)受到產(chǎn)業(yè)內(nèi)外資本的關(guān)注。智能信息化領(lǐng)域不斷涌現(xiàn)出獨角獸企業(yè),而大型獨角獸企業(yè)又基于自身優(yōu)勢不斷開展服務(wù)價值鏈上的投資布局,擴大自身技術(shù)的落地應(yīng)用覆蓋面,增強領(lǐng)先優(yōu)勢和核心競爭力。可以預(yù)見,在領(lǐng)先物流企業(yè)的推動下,眾多技術(shù)如物聯(lián)網(wǎng)、人工智能、大數(shù)據(jù)、區(qū)塊鏈等將實現(xiàn)廣泛的落地實施。

·此外,《綱要》中提到,“發(fā)展‘互聯(lián)網(wǎng)+’高效物流,創(chuàng)新智慧物流營運模式”,“加快快遞擴容增效和數(shù)字化轉(zhuǎn)型”。未來,物流企業(yè)經(jīng)營模式的數(shù)字化、信息化需求將被提升和強化,物聯(lián)網(wǎng)平臺、自動化與無人化、大數(shù)據(jù)決策輔助、信息安全等將繼續(xù)受到關(guān)注,眾多技術(shù)的應(yīng)用場景將進一步豐富和突破,推動物流組織模式的優(yōu)化,物流成本的降低,以及物流效率的提高。

2020年,國內(nèi)外經(jīng)濟發(fā)展或仍將處于逆境之下,但作為連通社會生產(chǎn)、消費的基礎(chǔ)產(chǎn)業(yè),我們認為,物流行業(yè)將在新環(huán)境、新思路和新技術(shù)的驅(qū)動下變革與創(chuàng)新,價值持續(xù)凸顯。領(lǐng)先物流企業(yè)將在競爭格局中淬煉自我、成就價值,優(yōu)秀投資者亦能在產(chǎn)業(yè)變遷中順勢而為、挖掘真金。

張銳

普華永道

中國內(nèi)地及香港物流行業(yè)交易服務(wù)主管合伙人

2. 2019年中國物流行業(yè)并購交易數(shù)據(jù)概覽

3. 中國物流行業(yè)年度重大交易事項

(1)規(guī)模減少

2019年物流行業(yè)十個重大并購交易合計規(guī)模達到約486億元,約占總交易規(guī)模的66.7%,規(guī)模較2018年的約615億元減少近21%。若同時剔除兩年的第一大交易后,2019年的十大并購交易合計交易規(guī)模環(huán)比減少比率增至43%。物流行業(yè)的投資者在2019年的決策漸趨謹慎,即使是對領(lǐng)先企業(yè)。

(2)收購居多

2019年以產(chǎn)業(yè)投資者對成熟期企業(yè)的并購交易尤其是股權(quán)收購為主,而2018年則以金融投資者參與的戰(zhàn)略投資以及D輪以后投資為主。物流行業(yè)進入了競爭格局加劇調(diào)整的時期,優(yōu)勝劣汰加速進行。

(3)智慧與綜合

在2019年,投資者更多關(guān)注物流智能信息化或具備全鏈路綜合物流服務(wù)能力的企業(yè)。2019年物流行業(yè)十個重大并購交易中,智能信息化(253億元)和綜合物流(4宗)分別在交易規(guī)模和交易數(shù)量占據(jù)優(yōu)勢。在未來一段時間內(nèi),物流行業(yè)仍將繼續(xù)邁向智慧、綜合物流之路。

4. 2019年中國物流行業(yè)并購交易要點

交易規(guī)模減少但頻次增多,智能信息化和綜合物流領(lǐng)域依然備受關(guān)注。

2019年中國物流行業(yè)并購交易規(guī)模達到730億元,環(huán)比下降26%,但交易數(shù)量則大幅增長30%至131宗,相當于每3天一宗,交易頻率較2018年有所提高。在投融資環(huán)境遇冷的情況下,投資者對物流行業(yè)的雖漸趨謹慎,但關(guān)注度不減。

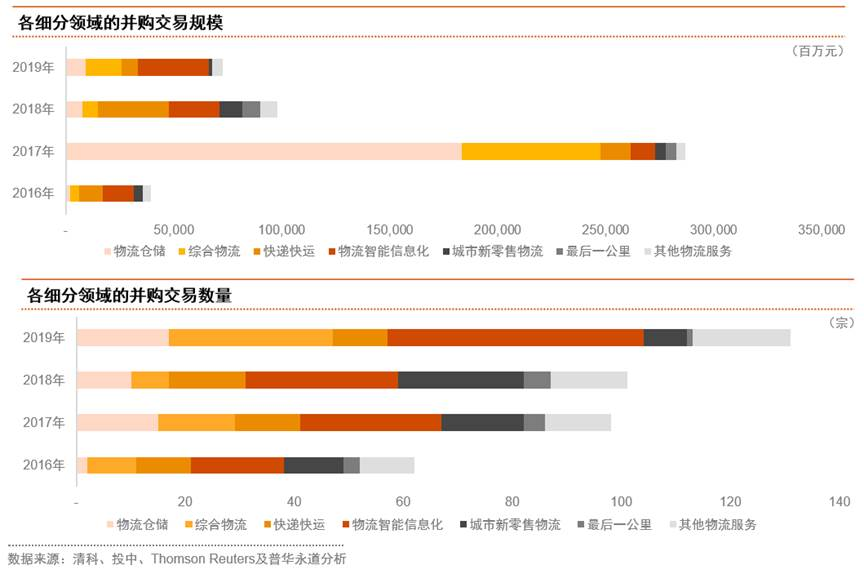

(1)智能信息化、綜合物流受關(guān)注

在政策的鼓勵及“降本增效”的內(nèi)在驅(qū)動下,2019年智能信息化、綜合物流等領(lǐng)域持續(xù)受到關(guān)注。智能信息化和綜合物流分別位居2019年交易宗數(shù)和交易規(guī)模的第一、二位,二者合計貢獻了60%以上的交易數(shù)量和規(guī)模。

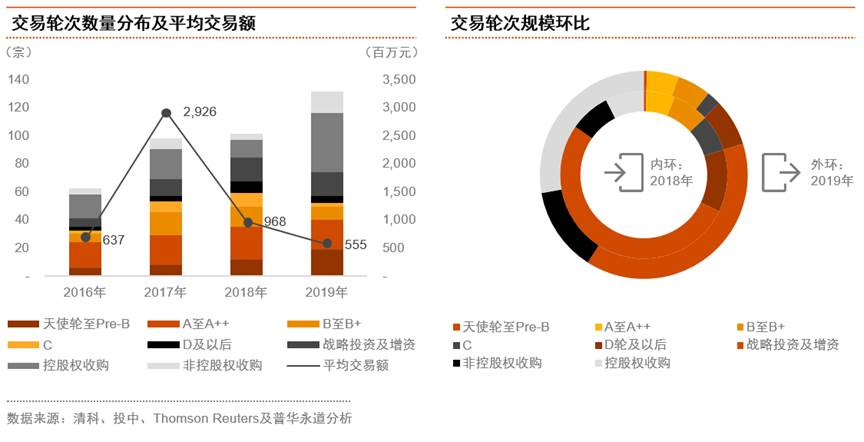

(2)風險厭惡增強,ABC輪投資減少而成熟期投資增加

在國內(nèi)外經(jīng)濟不確定性增強、投融資環(huán)境整體遇冷的背景下,大部分投資者風險厭惡水平有所提升,對物流行業(yè)ABC輪的投資有所減少,三個輪次的交易數(shù)量從2018年的47宗降至33宗,交易規(guī)模從近192億元減少53%至90億元。但與此同時,增發(fā)及控股權(quán)收購等偏成熟期交易的數(shù)量與規(guī)模則呈現(xiàn)數(shù)倍的增加。

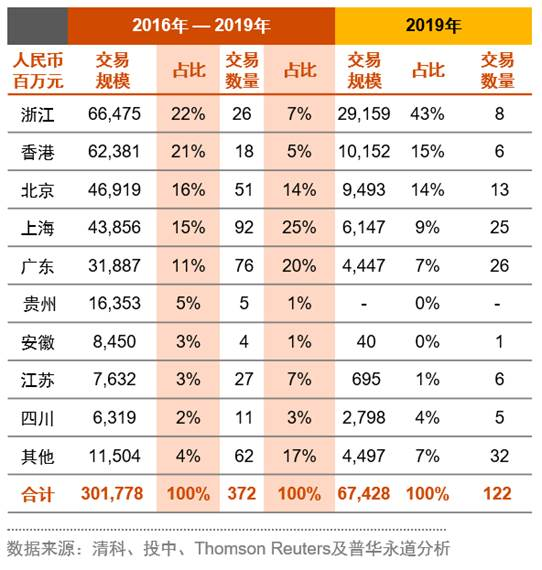

(3)長、珠三角并購交易持續(xù)活躍,出境交易有所增加

物流行業(yè)并購交易以國內(nèi)交易為主, 2019年共有122宗國內(nèi)交易,規(guī)模約674億元,數(shù)量與規(guī)模占比均為93%,主要集中在長、珠三角和北京等地區(qū)。2019年出境交易有所增加,共有9宗出境交易涉及53億元,交易數(shù)量及規(guī)模的占比均較2018年大幅增加。

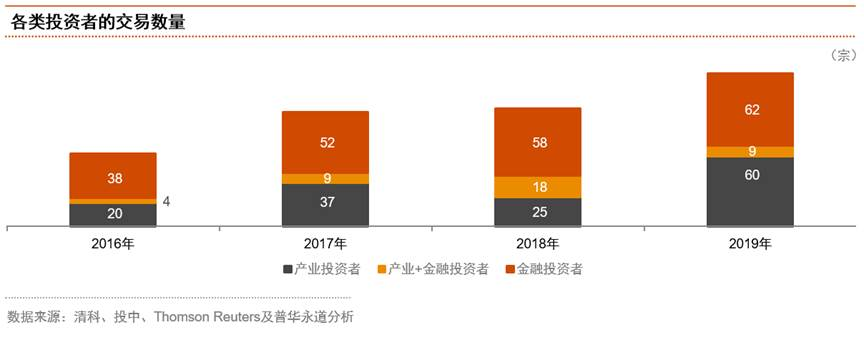

(4)產(chǎn)業(yè)投資者貢獻過半交易,交易數(shù)量大幅增加

2019年的投融資環(huán)境出現(xiàn)“寒冬”跡象,部分企業(yè)發(fā)生資金鏈緊張的情況。實力雄厚的產(chǎn)業(yè)投資者從中看到機會,力圖趁機收購擴大業(yè)務(wù)版圖。2019年單純由產(chǎn)業(yè)投資者發(fā)起的交易數(shù)量達到60宗,涉及金額501億元,數(shù)量和規(guī)模環(huán)比分別增長1.4倍和76%,但平均成交額則環(huán)比減少約3億元至8.4億元。

5. 細分領(lǐng)域分布

綜合物流、智能信息化持續(xù)受追捧,交易數(shù)量及規(guī)模逆勢增加。

(1)物流智能信息化

作為實現(xiàn)“降本增效”的重要方式,以物聯(lián)網(wǎng)、人工智能、云計算等為關(guān)鍵技術(shù)的物流智能信息化在2019年繼續(xù)受到關(guān)注,交易宗數(shù)增長68%至47宗,交易規(guī)模達327億元,環(huán)比增加40%。但若剔除巨型交易,2019年交易規(guī)模降至約94億元,較2018年減少18%,平均交易額從2018年的約4億元降至2億元,降幅達52%。物流智能信息化領(lǐng)域雖仍備受關(guān)注,但投資者的態(tài)度已趨理性,對技術(shù)落地及應(yīng)用效果提出更高的要求。

(2)綜合物流

在產(chǎn)業(yè)升級下,用戶的物流需求更為系統(tǒng)化、多樣化,綜合物流服務(wù)領(lǐng)域受到關(guān)注。2019年綜合物流領(lǐng)域產(chǎn)生30宗并購交易,涉及規(guī)模近170億元,數(shù)量和規(guī)模均環(huán)比大幅增長,顯示領(lǐng)先企業(yè)通過投資收購增強綜合服務(wù)能力,實現(xiàn)向綜合物流商的轉(zhuǎn)變。但同時,平均交易額大幅減少44%至5.6億元,反映投資者在標的選取及估值確定上趨保守。

(3)快遞快運

經(jīng)過2018年的并購交易高峰后,快遞快運領(lǐng)域的并購交易活動在2019年有所緩和。全年共發(fā)生10宗交易涉及約76億元,交易數(shù)量及規(guī)模均較2018年減少,其中交易規(guī)模環(huán)比大幅減少77%。隨著快遞領(lǐng)域競爭格局的穩(wěn)定和市場增速的放緩,產(chǎn)業(yè)和金融資本將更加關(guān)注市場規(guī)模更大、競爭格局分散的零擔快運領(lǐng)域,具備全國領(lǐng)先優(yōu)勢的頭部企業(yè)或區(qū)域競爭優(yōu)勢的零擔企業(yè)將受關(guān)注。

(4)物流倉儲

憑借風險較低、收益穩(wěn)定的特性,及受運輸企業(yè)對倉儲資源掌控需求增加的影響,2019年物流倉儲領(lǐng)域繼續(xù)獲得境內(nèi)外投資者的青睞,包括來自金融機構(gòu)、特種物流及商貿(mào)流通等領(lǐng)域的投資者共完成17宗交易涉及近90億元,交易數(shù)量及規(guī)模均較2018年有所增加。隨著ESR易商紅木2019年的成功上市,預(yù)計未來將有更多資本關(guān)注物流倉儲領(lǐng)域。

6. 交易規(guī)模分布

2019年小型交易數(shù)量占比有所增加,大中型交易的平均交易額呈下降趨勢。

(1)小型交易數(shù)量占比增加

與以往年份相似,2019年物流行業(yè)并購交易的單筆金額主要在10億元以下,且主要位于1,000萬至1億元間。2019年小型交易共有63宗,較2018年增加30宗,占總交易數(shù)量的48%,占比較2018年增加15%。1億至10億元的中型交易和10億至百億元的大型交易在總數(shù)量的占比亦呈現(xiàn)不同幅度下降,中型交易數(shù)量在總交易數(shù)量占比下降5%至38%,大型交易占比則下降9%至13%。

2019年各類型交易數(shù)量占比的環(huán)比變化,既顯示物流行業(yè)仍處于較分散的競爭格局,也反映物流行業(yè)大型企業(yè)正加速投資并購中小型優(yōu)質(zhì)標的。

(2)大中型交易的平均交易額近年來呈下降趨勢

就貢獻主要交易規(guī)模的大中型交易而言,兩類交易的平均交易額均呈現(xiàn)一定幅度的下降趨勢。

大型交易的平均交易額在2017年達到頂峰后持續(xù)下降,在2019年已下降至20億元左右,環(huán)比降幅達到17%,較2017年頂峰時則下降37%。中型交易的平均交易額則在過去4年呈現(xiàn)階梯式下降,2019年降至2.56億元,環(huán)比減少21%。

大中型交易平均交易額的下降趨勢,反映投資者在經(jīng)濟前景不明朗的大環(huán)境下,對標的估值水平的敏感性增強。

7. 交易輪次分布

2019年投資者風險厭惡水平上升,ABC輪交易數(shù)量及規(guī)模有所減少,成熟期交易數(shù)量增多。

(1)ABC輪投資數(shù)量、規(guī)模及平均交易額大幅減少

作為ABC輪融資的主要參與者,金融投資者受資金募集難度加大影響, 在投資決策上更為保守,投資活躍度大幅下降。2019年A至C輪投資的數(shù)量、規(guī)模及平均交易額均大幅減少,且均低于2016年以來的各期水平。

2019年ABC三輪交易數(shù)量之和共33宗,較2018年的47宗下降30%,在總交易數(shù)量的占比則減少至25%。而交易規(guī)模的下降則更為明顯,2019年ABC輪交易規(guī)模不足百億,僅為90.3億元,較2018年192.1億元大幅下降53%。2019年ABC輪的平均交易額下降至2.74億元,環(huán)比減少33%。

(2)戰(zhàn)略投資和收購的頻次增多

多發(fā)生于企業(yè)成熟及擴張期的戰(zhàn)略投資和收購的宗數(shù)在2019年有所增加,顯示實力雄厚的產(chǎn)業(yè)投資者在行業(yè)增速放緩時期正加快進行以“產(chǎn)業(yè)為導(dǎo)向”的投資布局,投資收購具有獨特競爭優(yōu)勢和價值的企業(yè),擴大自身業(yè)務(wù)版圖和產(chǎn)業(yè)鏈。

2019年戰(zhàn)略投資及增資、非控股權(quán)收購、控股權(quán)收購三個環(huán)節(jié)的交易數(shù)量達74宗,較2018年的34宗增長1.18倍,在交易總數(shù)的占比達56%,是2016年以來的峰值。

但投資者在這些交易中依然謹慎,平均交易額約為7.85億元,環(huán)比大幅減少60%,這也使得三個環(huán)節(jié)的交易規(guī)模之和為580.78億元,環(huán)比下降12%。

8. 交易區(qū)域總體分布

物流行業(yè)并購交易以國內(nèi)交易為主,2019年93%的交易數(shù)量和規(guī)模來自國內(nèi)。

(1)國內(nèi)交易

2016年至2019年,中國物流行業(yè)的并購交易以國內(nèi)交易為主(不考慮2017年兩宗巨型出境交易的影響),交易規(guī)模和交易數(shù)量均占各年總交易規(guī)模和數(shù)量的90%以上。

由于國內(nèi)經(jīng)濟不確定因素的增加,投資者在投資并購決策與估值上的敏感性增強,2019年國內(nèi)交易的規(guī)模從2018年的971億元縮減至674億元,降幅達到31%,在整體交易規(guī)模的占比則從2018年99.3%降至92.7%。2019年國內(nèi)交易數(shù)量達到122宗,環(huán)比雖增加23%,但在總交易數(shù)量的占比則較2018年的98%減少5%,降至93%。

國內(nèi)交易主要發(fā)生在長三角、珠三角和北京地區(qū)。

(2)出境交易

相比國內(nèi)交易,出境交易具有交易數(shù)量少、單筆金額大的特點。2016年至2019年出境交易共發(fā)生20宗,涉及金額人民幣1,950億元。受中投集團人民幣938億元收購Logicor和普洛斯人民幣790億元私有化的巨型交易影響,2017年的出境交易規(guī)模遠大于其他各期水平。

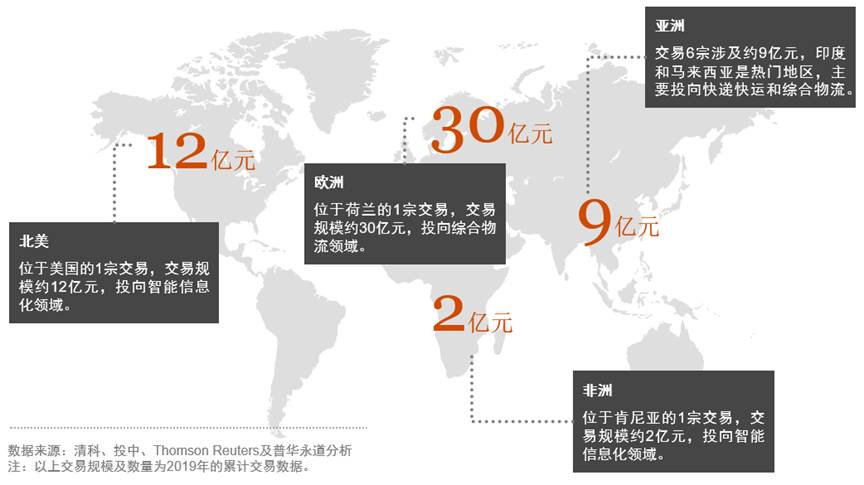

隨著“一帶一路”倡議的推進,投資者增加了對境外物流行業(yè)的關(guān)注。2019年的境外交易數(shù)量和規(guī)模均逆勢增長,交易數(shù)量從2018年的2宗增加到9宗,交易規(guī)模從6.8億元增至53億元,交易規(guī)模增幅達到6.81倍。投資者繼續(xù)關(guān)注境外優(yōu)質(zhì)的綜合物流、物流智能信息化企業(yè)。

出境交易的標的企業(yè)主要集中在東南亞和歐洲地區(qū)。

8.1 國內(nèi)交易區(qū)域分布

浙江、香港、北京、上海及廣東等地是熱點并購交易區(qū)域。

浙江、香港、北京、上海及廣東是國內(nèi)交易活躍的地區(qū)。上述五地交通網(wǎng)絡(luò)發(fā)達、電商產(chǎn)業(yè)和消費動力活躍、高端制造業(yè)領(lǐng)先,社會物資流動需求廣泛。

2019年,上述五地的交易規(guī)模總和約594億元,占國內(nèi)交易規(guī)模的88%。浙江的交易規(guī)模占國內(nèi)交易規(guī)模的43%,領(lǐng)先于其他地區(qū)。而廣東則在交易數(shù)量上貢獻國內(nèi)21%的交易,全年完成26宗并購交易。

浙江:2019年發(fā)生8宗交易涉及約292億元,包括阿里巴巴在3月對申通快遞46.6億元的投資及11月對菜鳥網(wǎng)絡(luò)233億元的投資。該地區(qū)交易具有較明顯的電商特性,融資企業(yè)多數(shù)處于電商產(chǎn)業(yè)鏈上。

香港:2019年發(fā)生6宗并購交易,涉及約102億元,占國內(nèi)交易規(guī)模的15%。香港地區(qū)的交易以綜合物流、物流倉儲、智能信息化領(lǐng)域為主。

北京:2019年發(fā)生13宗并購交易涉及約95億元,占國內(nèi)交易規(guī)模的14%。作為我國高校和科研機構(gòu)的聚集區(qū),北京地區(qū)的并購交易具有較強的科技屬性,主要以智能信息化領(lǐng)域為主,其次是綜合物流。

8.2 出境交易區(qū)域分布

出境交易范圍持續(xù)擴大,歐洲和東南亞是主要的被投資地區(qū),熱點領(lǐng)域是綜合物流、智能信息化。

2019年的出境交易主要集中在歐洲和東南亞地區(qū)。9宗出境交易中有7宗是對綜合物流、物流智能信息化等領(lǐng)域的投資,涉及交易規(guī)模近48億元。

(1)出境交易規(guī)模及數(shù)量逆勢增長

2019年,物流行業(yè)出境交易逆勢增長,在交易數(shù)量和規(guī)模上均較2018年有所突破。全年共完成9宗交易涉及約53億元,交易數(shù)量較2018年的2宗增加7宗,平均每1.3個月則有一宗出境交易;交易規(guī)模較2018年的6.8億元大幅增長近7倍。

投資者出境交易所關(guān)注的領(lǐng)域逐步從以往的物流倉儲類重資產(chǎn)業(yè)務(wù)轉(zhuǎn)向綜合物流、智能信息化等領(lǐng)域,包括中外運以約30億元收購荷蘭KLG Holding下屬7家公司的并購交易,以及順豐控股參與對美國科技貨代公司Flexport的投資等。

(2)覆蓋地區(qū)持續(xù)擴大

隨著國家“一帶一路”倡議的積極實施與推進,物流行業(yè)出境交易覆蓋的地區(qū)從北美、北歐等地擴大至亞洲、非洲等地。投資并購目的從獲得境外優(yōu)勢資產(chǎn)/經(jīng)驗,拓展至尋找與國內(nèi)物流獨角獸具有對標價值的潛在標的。

受中外運收購荷蘭KLG Holding下屬7家公司的交易影響,歐洲是2019年交易規(guī)模最大的地區(qū),其次則是北美,分別占出境交易規(guī)模的56%和23%。但從交易數(shù)量來看,中國投資者更多的活躍在印度、馬來西亞等亞洲國家,其中2019年有3宗發(fā)生于印度的并購交易,涉及6.3億元。

9. 投資者類型分布

產(chǎn)業(yè)投資者日益活躍,2019年其交易數(shù)量大幅增加至與金融投資者基本持平,投資規(guī)模則遠超金融投資者。

(1)產(chǎn)業(yè)投資者

在物流行業(yè)集中化、綜合化的趨勢驅(qū)動下,產(chǎn)業(yè)投資者的投資意愿沒有受到復(fù)雜經(jīng)濟的太大影響。更多領(lǐng)先產(chǎn)業(yè)投資者看到“危中機遇”, 開展收購尋求整合擴張。

2019年產(chǎn)業(yè)投資者的交易數(shù)量增至4年來高位,環(huán)比增長140%至60宗,交易規(guī)模增長76%至501億元,占總規(guī)模的69%。其中35宗為控股權(quán)收購,涉及186億元,涵蓋綜合物流、物流倉儲等領(lǐng)域。產(chǎn)業(yè)投資者主要來自物流、互聯(lián)網(wǎng)行業(yè)等。

(2)金融投資者

在略為疲軟的融資和投資環(huán)境下,金融投資者在估值決策上的敏感性更高。2019年,金融投資者的平均交易額環(huán)比大幅下降34%至2.74億元,帶動交易規(guī)模環(huán)比減少30%至169億元。但在投資意愿上,金融投資者與產(chǎn)業(yè)投資者相似,仍看好物流行業(yè)的潛在機會,2019年金融投資者單獨發(fā)起62筆交易,交易數(shù)量逆勢小幅增長。

技術(shù)凸顯的初創(chuàng)企業(yè)和規(guī)模領(lǐng)先的成熟企業(yè)仍受金融投資者青睞。單純由金融投資者進行的“天使輪及Pre-B”交易在數(shù)量上環(huán)比增長50%,而“D輪及以后”交易在規(guī)模上環(huán)比增長83%。與此相對應(yīng)的是,A至C輪交易在數(shù)量和規(guī)模上均環(huán)比減少。

智能信息化、綜合物流和快遞快運依然在2019年獲得金融投資者關(guān)注,在由金融投資者發(fā)起的交易數(shù)量和規(guī)模里均占較大比例,其中在交易規(guī)模上的占比分別為40%、36%和16%。

(3)產(chǎn)業(yè)+金融投資者

2019年產(chǎn)業(yè)+金融投資者的投資在交易數(shù)量和規(guī)模上均環(huán)比大幅減少。其中,交易數(shù)量減少50%至9宗,交易規(guī)模則下降87%至56億元。而平均交易額持續(xù)下降,2019年環(huán)比下降75%至6.3億元,低于產(chǎn)業(yè)投資者的8.3億元,為近三年的最低位。

2019年產(chǎn)業(yè)+金融投資者的投資方向聚焦在智能信息化、其他物流服務(wù)(鐵路貨運)領(lǐng)域,上述兩個領(lǐng)域在交易數(shù)量和交易規(guī)模均貢獻超過90%的份額。

9.1 產(chǎn)業(yè)投資者行業(yè)分布

為鞏固和擴大自身業(yè)務(wù)版圖,物流企業(yè)加快開展行業(yè)內(nèi)投資收購,交易數(shù)量環(huán)比大幅增加。

(1)物流行業(yè)

物流企業(yè)在本行業(yè)內(nèi)的并購交易始終扮演著舉足輕重的角色。2019年,領(lǐng)先物流企業(yè)加快在行業(yè)內(nèi)的投資,力圖鞏固和擴大業(yè)務(wù)版圖。全年涉及物流企業(yè)的交易數(shù)量較2018年增加21宗至39宗,貢獻了涉及產(chǎn)業(yè)投資者交易的一半,交易規(guī)模約182億元,環(huán)比減少22億元。

物流企業(yè)在2019年圍繞綜合物流、智能信息化和物流倉儲領(lǐng)域展開投資,其中在綜合物流領(lǐng)域最為活躍,產(chǎn)生中國外運30億元收購KLG Holding下屬7家公司、順豐控股55億元收購DHL敦豪中國區(qū)供應(yīng)鏈業(yè)務(wù)等重要交易。

此外,對智能信息化領(lǐng)域的投資也不斷增加,如UPS領(lǐng)銜財團2.15億美元投資無人駕駛卡車企業(yè)圖森未來、順豐控股繼續(xù)跟投科技貨代公司Flexport、G7領(lǐng)銜財團7,000萬元投資公路物流領(lǐng)域信息企業(yè)車滿滿等。

(2)互聯(lián)網(wǎng)

在消費場景、習慣變革的大趨勢下,電商、本地生活平臺、新零售等產(chǎn)業(yè)蓬勃發(fā)展,互聯(lián)網(wǎng)企業(yè)持續(xù)關(guān)注物流行業(yè)。而隨著快遞、即時配送等領(lǐng)域競爭格局的日趨穩(wěn)定,2019年來自互聯(lián)網(wǎng)的投資數(shù)量較2018年減少4宗,全年所發(fā)生的3宗交易均來自阿里巴巴,包括對菜鳥網(wǎng)絡(luò)的233億元增資(創(chuàng)全年最高交易額紀錄)。

(3)其他產(chǎn)業(yè)

近年來,包括制造業(yè)、批發(fā)零售等產(chǎn)業(yè)投資者著眼于自身產(chǎn)業(yè)鏈的延伸在物流行業(yè)開疆拓土,布局物流倉儲、城市配送、產(chǎn)業(yè)供應(yīng)鏈等領(lǐng)域。2019年由制造業(yè)和批發(fā)零售業(yè)等行業(yè)企業(yè)參與的交易分別有6宗、5宗,涉及金額分別為15億元和11億元,交易規(guī)模環(huán)比雖不同程度下降,但交易數(shù)量則大幅增加。其中福建商業(yè)零售企業(yè)東百集團于2019年在物流倉儲領(lǐng)域連續(xù)開展兩次收購,涉及約4億元,進一步擴大其在物流領(lǐng)域的業(yè)務(wù)版圖。

9.2 行業(yè)活躍投資者

普洛斯、阿里系、順豐控股位居近四年物流行業(yè)活躍投資者前三位。2019年活躍投資者投資頻率降低,但投資規(guī)模則有所增加 。

2016年至2019年物流行業(yè)活躍投資者為普洛斯/隱山資本、阿里系、順豐控股、鐘鼎創(chuàng)投、遠洋資本和京東等,以產(chǎn)業(yè)投資者為主。2019年,上述企業(yè)共參與了23宗交易,交易數(shù)量較2018年減少,但交易規(guī)模則逆勢增長,一定程度反映出重要投資者對物流行業(yè)長遠發(fā)展?jié)摿θ跃咝判摹?/span>

(1)普洛斯/隱山資本

普洛斯/隱山資本是近年來最為活躍的投資者,2016年至2019年共參與25宗物流相關(guān)的并購交易,其中2019年有8宗交易,與2018年基本持平,涵蓋智能信息化、城市新零售物流等。普洛斯關(guān)注成長期的投資機會,2016年至2019年間,C輪以前的投資數(shù)量約占總數(shù)量的72%。2019年的8宗交易包括參與投資中鐵特貨運輸、壹米滴答、縱騰網(wǎng)絡(luò)等。

(2)阿里系(阿里巴巴、天貓、菜鳥網(wǎng)絡(luò)、螞蟻金服等)

圍繞著電商和城市新零售領(lǐng)域,阿里系在2016年至2019年共參與21宗交易,其中2019年的交易數(shù)量較2018年減半至4宗,主要聚焦智能信息化、快遞快運和城市新零售物流等。在2019年以前,阿里系在早期投資和對成熟企業(yè)增持/戰(zhàn)略投資上的數(shù)量較均衡,但在2019年則主要集中于對已投標的的后續(xù)投資收購,包括46.6億元收購申通快遞老股及233億元增持菜鳥網(wǎng)絡(luò)等。

(3)順豐控股

順豐控股自2018年起加大在物流行業(yè)跨領(lǐng)域投資。2016年至2019年順豐控股共參與15宗交易,2019年的交易數(shù)量較2018年減少2宗至6宗,但交易規(guī)模則小幅增加。

順豐控股在2018年對物流行業(yè)各領(lǐng)域均展開投資,涉及智能信息化、生鮮冷鏈、最后一公里等。在2019年順豐控股聚焦綜合物流領(lǐng)域,涉及4宗交易,包括收購DHL中國地區(qū)供應(yīng)鏈業(yè)務(wù),以及戰(zhàn)略投資信特安供應(yīng)鏈等。

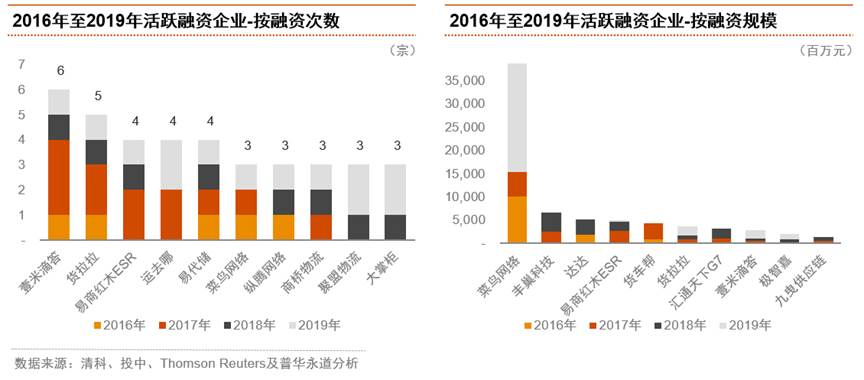

10. 行業(yè)活躍融資企業(yè)

智能信息化、零擔快運領(lǐng)域的頭部企業(yè)在融資次數(shù)和規(guī)模上均較為領(lǐng)先。

(1)零擔快運、智能信息化企業(yè)連續(xù)融資次數(shù)多

2016年至2019年獲得融資的物流企業(yè)約300家,而連續(xù)獲得融資的企業(yè)僅58家,其中7家企業(yè)在2019年已連續(xù)獲得2次融資,包括聚盟物流、運去哪和大掌柜等企業(yè)。

市場規(guī)模數(shù)倍于快遞領(lǐng)域的零擔快運是各路投資者近年來所重點關(guān)注領(lǐng)域,這既有眾多快遞企業(yè)跨領(lǐng)域的積極進入,也有眾多金融投資者加大對零擔快運領(lǐng)域領(lǐng)先企業(yè)的連續(xù)投資。2016年至2019年,包括壹米滴答、商橋物流、聚盟物流等企業(yè)連續(xù)獲得融資,其中壹米滴答在過去4年內(nèi)連續(xù)獲得6次融資,聚盟物流則在2019年內(nèi)連續(xù)獲得2次融資。

高頻次融資企業(yè)還集中在物流智能信息化領(lǐng)域,涉及菜鳥網(wǎng)絡(luò)、運去哪、大掌柜等科技屬性較強的物流企業(yè)。這既反映出投資者看重智能信息化在行業(yè)“降本增效提速”上的重要價值,也可能暗示著上述領(lǐng)域處于激烈競爭、相互搶占份額中,領(lǐng)先企業(yè)亟需補充資金擴大優(yōu)勢。

(2)智能信息化領(lǐng)域企業(yè)整體融資規(guī)模領(lǐng)先

2016年至2019年菜鳥網(wǎng)絡(luò)、豐巢科技、達達和易商紅木ESR等企業(yè)融資規(guī)模相對較高。受2019年阿里巴巴233億元巨額增持推動,菜鳥網(wǎng)絡(luò)3次融資則募得近390億元,規(guī)模遠高于其他企業(yè),顯示菜鳥網(wǎng)絡(luò)在阿里巴巴全球商流高效流動中所扮演的重要作用。

從融資規(guī)模來看,獲得青睞的領(lǐng)域依然是智能信息化。在活躍融資企業(yè)里,2016年至2019年該領(lǐng)域募集金額總計530億元,占比高達73%,遠遠高于其他領(lǐng)域。而若剔除233億元的巨額融資后,智能信息化領(lǐng)域融資依然達到297億元,領(lǐng)先融資規(guī)模約為66億元的最后一公里領(lǐng)域。未來,投資者仍將會繼續(xù)關(guān)注智能信息化領(lǐng)域,尤其是在新冠肺炎疫情中核心技術(shù)價值凸顯的領(lǐng)先企業(yè)。

除智能信息化的企業(yè)外,其余活躍融資企業(yè)還包括有豐巢科技、達達、易商紅木ESR及壹米滴答等。

11. 2019年中國物流行業(yè)思考與展望

11.1 新冠肺炎疫情下,對中國物流行業(yè)發(fā)展影響的思考

在新冠肺炎疫情下,物流行業(yè)的許多從業(yè)者擔當著逆行者的角色,保障應(yīng)急物資的跨地區(qū)運輸以及本地城市的統(tǒng)籌配送,物流行業(yè)在社會運行中的地位及作用日益凸顯。此次疫情,對許多物流行業(yè)細分領(lǐng)域而言是一次兼具“危與機” 的事件。

原有生產(chǎn)計劃的調(diào)整,消費群體、習慣和場景的改變,都將會導(dǎo)致商流在時間、空間、受眾上出現(xiàn)變化,并對不同細分領(lǐng)域的物流企業(yè)產(chǎn)生不同的影響。這既會使抗風險能力弱的中小型企業(yè)陷入資金鏈斷裂的境況,也會讓部分綜合實力強(尤其是應(yīng)急能力)的大型企業(yè)依靠其核心競爭力進一步擴大業(yè)務(wù)版圖,還可能使部分細分領(lǐng)域市場整體規(guī)模擴大。

(1)部分領(lǐng)域末位淘汰加快,競爭格局趨集中

?新冠肺炎疫情下,一些企業(yè)受訂單推遲、人員短缺等因素影響,可能面臨至少1個月以上的業(yè)務(wù)空檔期,面臨較大生存壓力。經(jīng)營規(guī)模小、抗風險能力差的中小型物流企業(yè)將被淘汰,部分出現(xiàn)資金危機但價值清晰的企業(yè)或被收購。

?末位淘汰將在零擔快運、合同物流等競爭格局分散的領(lǐng)域加速進行。雖然短時間不會形成寡頭競爭的局面,但這些細分領(lǐng)域的行業(yè)集中度將有不同程度的增強,強者愈強的競爭優(yōu)勢得到鞏固。

(2)電商物流、即時物流領(lǐng)域的市場規(guī)模將擴大

?線上購物的眾多優(yōu)勢在疫情中被凸顯和放大,因疫情而被動嘗試線上購物的傳統(tǒng)消費群體(以中高齡人群為主)在疫情后可能會接受和習慣這類消費方式。

?家庭核心購買力在消費習慣(線下到線上)、消費場景(從農(nóng)貿(mào)市場到本地生活平臺)的改變促進了“線上+線下”全場景的融合發(fā)展,線上購物(尤其是本地生活平臺)規(guī)模將迎來增長,并將推動電商物流、即時物流等領(lǐng)域市場規(guī)模的擴大。

(3)一體化綜合物流服務(wù)能力將繼續(xù)被關(guān)注

?在疫情影響下,制造業(yè)、批發(fā)零售業(yè)等領(lǐng)域企業(yè)陷入原材料運輸中斷或產(chǎn)品無法配送的物流困境。此時,一些具備一體化綜合服務(wù)能力的物流企業(yè),或者是擁有完整自建物流供應(yīng)鏈體系的電商企業(yè),在此次疫情里獲得核心競爭力展現(xiàn)的機會,并在消費習慣被動改變的環(huán)境里逆勢擴張,知名度和用戶數(shù)量或?qū)⑻嵘?/span>

?此次疫情后,物流企業(yè)將更加重視與貨主企業(yè)供應(yīng)鏈體系的融合以提供倉儲、運輸、供應(yīng)鏈管理等一體化綜合服務(wù),而貨主企業(yè)也將加大在物流與供應(yīng)鏈領(lǐng)域的投入以增強自身物流供應(yīng)鏈的抗風險能力。

(4)智能信息化的價值被進一步凸顯與強化

?人工智能、物聯(lián)網(wǎng)等智能信息化技術(shù)在此次疫情的物流服務(wù)中備受重視,無人配送、自動化分揀等技術(shù)得到廣泛使用,并派生出“無接觸式配送”的服務(wù)模式。智慧物流具象化應(yīng)用的充分展示,帶來了對物流智能信息化技術(shù)使用場景豐富度的思考,物流企業(yè)等各路投資者對物流智能信息化的關(guān)注和布局將增加。

?未來,“信息互聯(lián)互通、運營自主智能、操作自動高效”將會成為物流行業(yè)智能信息化發(fā)展的重要方向。智能信息化對物流行業(yè)發(fā)展的價值將被進一步強化,整個領(lǐng)域的市場規(guī)模或?qū)⒗^續(xù)擴大。

11.2 新冠肺炎疫情后,中國物流行業(yè)投資的未來展望

雖然疫情不會改變中國經(jīng)濟長期向好的基本面,但仍會給各產(chǎn)業(yè)帶來一定陣痛,融資及投資環(huán)境將面臨較大壓力。對于物流行業(yè),疫情考驗著許多細分領(lǐng)域的生存能力,也可能會引發(fā)產(chǎn)業(yè)發(fā)展速度和競爭格局的改變。

我們認為,擁有符合行業(yè)發(fā)展趨勢的核心競爭力和清晰戰(zhàn)略布局,是在這次逆境中淬煉成金以實現(xiàn)勝利的關(guān)鍵,這些企業(yè)也將受到市場和資本的關(guān)注。2020年,集中化、綜合化與智能信息化仍是物流行業(yè)發(fā)展的主軸,物流行業(yè)的投資將圍繞著“價值”、“產(chǎn)業(yè)”、“技術(shù)”三個關(guān)鍵詞展開。

(1)價值

2020年國內(nèi)外經(jīng)濟環(huán)境前景仍將不明朗,投資者在并購交易時將更為保守和理性。但價值依然無處不在,是金子總會發(fā)亮,而且在逆境中可能更為光亮。在此背景下,資本將向核心價值突出的領(lǐng)先企業(yè)集中。這些價值既反映在疫情中被放大的經(jīng)營模式的穩(wěn)定,也反映在幫助貨主企業(yè)穩(wěn)健應(yīng)對疫情的沖擊,還反映在滿足消費升級、產(chǎn)業(yè)升級的趨勢需求上。我們認為,

?疫情中正常運營的物流企業(yè)的知名度和用戶規(guī)模將增加,自建型電商物流企業(yè)的社會化進程或因此加快;

?助力企業(yè)應(yīng)對物流供應(yīng)鏈危機的一體化綜合物流企業(yè),可能引來更多投資者的興趣;

?順應(yīng)“線上線下融合”城市消費升級或人力成本上升趨勢的細分領(lǐng)域,如城市配送、即時物流、智能快遞柜等領(lǐng)域,其市場規(guī)模將有所突破。

(2)產(chǎn)業(yè)

逆境對許多企業(yè)而言是“危”,但對一些產(chǎn)業(yè)投資者可能是擴版圖補短板的良好時機。產(chǎn)業(yè)投資者在未來一段時期內(nèi)將會在行業(yè)并購交易中扮演舉足輕重的角色,影響著行業(yè)的并購交易趨勢。而即使是金融投資者發(fā)起的并購交易,也將更多的以產(chǎn)業(yè)為導(dǎo)向。我們認為,

?經(jīng)營模式成熟、市場規(guī)模可觀但出現(xiàn)資金鏈斷裂風險的企業(yè),存在被收購的可能;

?適應(yīng)疫情后消費需求變化的企業(yè)會受關(guān)注,如在生鮮、藥品等領(lǐng)域里控溫技術(shù)領(lǐng)先的企業(yè);

?部分低價值區(qū)的生產(chǎn)環(huán)節(jié)跨境外移后,產(chǎn)品的跨境運輸需求將增加,推動跨境物流市場規(guī)模擴大,具備產(chǎn)業(yè)物流解決方案的跨境物流企業(yè)或受益。

(3)技術(shù)

在行業(yè)數(shù)據(jù)愈發(fā)即時、海量、復(fù)雜的現(xiàn)狀下,智能信息化在“降本增效提速”的作用愈發(fā)凸顯。智能信息化水平也將成為衡量企業(yè)領(lǐng)先性的重要指標,行業(yè)的智能化、信息化建設(shè)將加快。未來,領(lǐng)先物流企業(yè)將會同時是一家領(lǐng)先的科技應(yīng)用企業(yè)。我們認為,

?商流、物流數(shù)據(jù)獲取能力領(lǐng)先的科技型物流企業(yè)將受關(guān)注,這些企業(yè)通過對數(shù)據(jù)資產(chǎn)的立體式、多維化的聯(lián)網(wǎng)使用,幫助客戶高效完成最佳決策;

?有助于提升物流智能化與商流安全度的技術(shù)將加快應(yīng)用,如區(qū)塊鏈、人工智能、云計算等,而對這些技術(shù)擁有現(xiàn)實應(yīng)用場景和落地方案的企業(yè)將從中脫穎而出;

?物流運作的無人化、自動化將成為領(lǐng)先物流或商流企業(yè)關(guān)注和投入的重點,同時擁有硬件及軟件綜合方案的科技物流企業(yè)將受益。

12.普華永道價值創(chuàng)造之道12.1 洞悉趨勢,普華永道助您創(chuàng)造交易的價值

普華永道深耕物流行業(yè)數(shù)十載,為眾多領(lǐng)先的物流企業(yè)及投資機構(gòu)提供量身定制的全方位解決方案。在物流行業(yè)整體向集中化、綜合化和智能信息化發(fā)展的趨勢下,普華永道將繼續(xù)助力投資者解決重要問題,實現(xiàn)物流行業(yè)并購交易中的價值創(chuàng)造。

?以專業(yè)的投資并購服務(wù)能力和廣泛的行業(yè)資源脈絡(luò),開展對各物流細分領(lǐng)域市場競爭格局的分析,助力物流企業(yè)設(shè)定忠于自身發(fā)展戰(zhàn)略意圖的并購交易方案,為物流企業(yè)進入新業(yè)務(wù)、新市場保駕護航。

?以豐富、跨領(lǐng)域的物流行業(yè)并購交易服務(wù)經(jīng)驗,發(fā)現(xiàn)并購交易中的經(jīng)營、財務(wù)、稅務(wù)、信息等領(lǐng)域的重要問題,挖掘并購交易的價值亮點和風險,助力企業(yè)通過外延式發(fā)展穩(wěn)步擴大市場份額。

?以系統(tǒng)、合理的解決方案協(xié)助致力成為綜合物流服務(wù)商的產(chǎn)業(yè)投資者恰當?shù)奶幚砀黜棙I(yè)務(wù)的成本、費用的分配,實現(xiàn)準確的分析并購交易所創(chuàng)造的價值水平,提升收購業(yè)務(wù)與原有業(yè)務(wù)的戰(zhàn)略協(xié)同效應(yīng)。

?以前瞻的數(shù)據(jù)分析系統(tǒng)和領(lǐng)先的大數(shù)據(jù)分析能力,助力投資者在智能信息化浪潮下洞察海量數(shù)據(jù)的內(nèi)在規(guī)律,挖掘企業(yè)經(jīng)營的價值和風險所在,助力投資者實現(xiàn)并購交易的價值創(chuàng)造。

最新論文

- 多層級定位 差異化發(fā)展 ——國家布局推進國際航空樞紐建設(shè)

- 提升現(xiàn)代化水平 打造自主可控的制造業(yè)產(chǎn)業(yè)鏈供應(yīng)鏈

- 以改革創(chuàng)新為動力 推動低空經(jīng)濟高質(zhì)量發(fā)展

- 推動制造業(yè)高端化、智能化、綠色化發(fā)展

- 金壯龍:推進新型工業(yè)化 構(gòu)筑中國式現(xiàn)代化強大物質(zhì)技術(shù)基礎(chǔ)

- 順和集團在商貿(mào)物流發(fā)展中的實踐與探索

- 以新質(zhì)生產(chǎn)力之新,推動建筑業(yè)供應(yīng)鏈之變 ——中鐵物貿(mào)集物平臺探索與實踐

- 綠色慧聯(lián):新能源物流車一站式解決方案