發布時間:2021-07-05 09:00:00 科技信息部

關注中物聯

關注中物聯

由中國物流與采購聯合會調查、發布的2021年6月份中國大宗商品指數(CBMI)為99.7%,較上月回落0.5個百分點,指數連續兩個月下跌,行業景氣度明顯下降。各分項指數中,供應指數繼續上升,且增速加快,銷售指數繼續下挫,且跌至近十六個月內的最低,庫存指數止跌反彈。從本月指數的變化情況來看,6月份,國內大宗商品市場淡季特征顯現,特別是受天氣等因素影響市場終端需求轉弱,前期市場剛剛建立的供需相對均衡的局面再度被打破,導致商品庫存壓力進一步加大。進入7月份,長江中下游地區將陸續出梅,但高溫酷暑天氣影響施工,需求端暫難放量,加之出口難度增加和當前國內貨幣流動性同比明顯收縮,預計需求端的壓力將會進一步加大,市場仍存在明顯的下行壓力。近期大宗商品價格漲勢有所收斂,各品種出現振蕩分化,究其原因在于受制于國際宏觀政策調整預期、國內大宗商品調控強化及產業季節性淡季的多重壓制,短期價格面臨前高壓力,然而中長期結構性支撐依然較強。特別是在全球經濟復蘇、國內政策利好提振等背景下,預計國內大宗商品市場供需產業結構向好不改,短期僅僅只是調整。

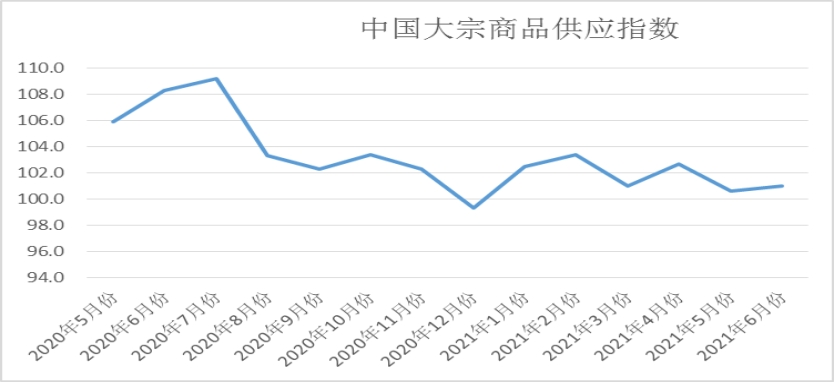

一、商品供應持續增加

2021年6月份,大宗商品供應指數仍處上漲通道,為101.0%,較上月上升0.4個百分點,顯示國內大宗商品整體供應量仍在增長。從各主要商品來看,鐵礦石供應量受產量和到貨量增加的影響,繼續增加,且增速加快;成品油供應量止跌回升;鋼鐵和化工供應量繼續增加,但增速較上月所有減緩;煤炭和汽車供應量繼續下降;有色金屬供應量時隔十五個月后,再度出現總量下降的格局。

1、鋼廠生產積極性整體高漲,鋼市供應壓力較大

2021年6月份,鋼鐵供應量較上月增加1.9%,連續三個月呈現增長態勢,鋼市供應壓力持續加大。從鋼廠生產情況來看,6月份國內鋼廠生產積極性高漲,重點企業粗鋼日均產量再度上升。6月伊始,鋼鐵行業存在嚴格限產政策預期,關于限產的炒作因素上升,給市場帶來一定波動。月內隨著鐵礦石等大宗商品保供穩價工作持續推進,鋼材產量壓減預期也有所松動,實際考核周期縮短,且以平控思路為主,鋼廠生產保持上升。進入下旬后,隨著鋼價回調,鋼廠主動限產情況增多,供給壓力出現減輕。整體來看,6月份鋼鐵生產延續上升勢頭。鋼鐵行業PMI生產指數為50.7%,較上月下降0.7個百分點,但仍保持在擴張區間。據中鋼協統計顯示,6月上旬重點統計鋼鐵企業日產粗鋼233.53萬噸,生鐵202.24萬噸。中旬日產粗鋼239.54萬噸,生鐵206.61萬噸,與上月同期基本持平。到下旬時,部分地區開始停限產,加上下游需求不佳,許多鋼廠借機進行高爐檢修。預計6月份鋼鐵產量較上月略有下降,但降幅要明顯小于需求端降幅。進入7月份以后,在碳達峰、碳中和背景下,鋼鐵行業控產能、減產量等工作將繼續全面展開,預計鋼廠減產、檢修等現象增多,進而緩解市場供給壓力。我們預計7月份國內鋼鐵供給壓力或有減輕。

2、到港量較為穩定,鐵礦石供應相對寬松

2021年6月份,鐵礦石供應量較上月增加2.4%,連續六個月呈現增加態勢,顯示國內鐵礦石供應較為寬松。海關總署數據顯示,今年1-5月鐵礦石進口量合計47197.1萬噸,同比去年同期增加2647.55萬噸;其中5月份鐵礦石進口量為8979萬噸,環比下降8.9%,同比增長3.18%,近12個月內新低水平。 一方面,5月份進口礦價格歷經大漲大落,貿易商以及鋼廠多對進口礦交易偏謹慎。另外,5月初假期影響,多地海關正常放假,進口商品通關效率降低。 考慮到6月份鐵礦石價格企穩后,貿易商和鋼廠方面對于鐵礦采購節奏有望小幅提升。并且6月份海外礦山發貨增量預期,均有利于鐵礦進口量增加。另據澳、巴出港貨量數據顯示,澳洲方向近兩周出港量環比上升9.4%至1860萬噸/周,巴西方向近六周出港量環比上升11.8%至681萬噸/周左右,加上進口礦國內港口庫存在連續下降4期后近期有望開啟增庫走勢,供應端對于鐵礦價格上行存在一定壓力。6月份隨著澳洲礦山財年沖量以及巴西季節性影響減弱,鐵礦供給增量預期進一步走強。

3、礦區生產受限疊加進口減少,煤炭供應持續緊張

2021年6月份,煤炭供應量較上月減少1.5%,連續四個月呈現下降格局,煤炭供應偏緊的狀況持續。從國內生產情況來看,第一,當前內蒙古、陜西等主產區煤炭供應繼續受限,疊加安全事故頻發,部分區域煤礦集中停產整頓也導致煤炭供應受到一定影響。首先,主產區鄂爾多斯繼續按核定產能發放煤管票,陜西也繼續嚴控煤礦超產,導致煤炭供應繼續受限。統計局數據顯示,5月份內蒙古和陜西分別完成原煤產量7989萬噸和5816萬噸,前者同比下降6.4%,后者同比小幅增長3%,受此影響,5月份全國完成原煤產量32629萬噸,同比增長0.6%。進入6月份,鄂爾多斯煤管票繼續嚴控,煤礦產量繼續被限制在核定范圍之內,6月份,鄂爾多斯地方煤礦公路煤日銷量105.6萬噸,較5月份日均銷量減少4萬噸,較去年6月份日均銷量減少13萬噸。其次,6月上旬,河南、黑龍江接連發生兩起煤與瓦斯突出事故,同時河南鄭煤集團整合礦還出現兩起事故瞞報,影響惡劣,隨即這些地方煤礦開始大范圍停產整頓,再加上7.1鄰近,安全監管嚴格,其他區域部分安全保障程度低的煤礦也被要求停產整頓,比如山西柳林和安澤各發生一起輕微煤礦事故,兩地煤礦立即全部停產整頓,而這兩地恰恰是最優質的主焦煤產區。最終導致煤炭供應持續受限。第二,煤炭進口量持續偏低。海關數據顯示,5月份我國實現煤炭進口2104萬噸,同比減少102萬噸;今年前5個月煤炭進口量同比持續下降,累計同比減少3755萬噸;即便考慮去年底有集中通關的因素,從去年11月算起,連續7個月煤炭進口總量累計同比也減少了1027萬噸。分煤種看,今年前5個月動力煤和煉焦煤進口量同比分別減少2384萬噸和1371萬噸;去年11月至今年5月,動力煤進口量同比小增402萬噸,煉焦煤進口量同比減少1429萬噸。從5-6月份海運進口煤數據發運和到港情況來看,即便6月份煤炭進口量同比恢復增長,增量也會相當有限。這主要是因為,一方面國際市場煤炭需求整體也比較好,作為主要煤炭出口國和我國主要煤炭進口來源國之一的印尼國內煤炭需求也不錯,可供出口的煤炭增量不多;另一方面,種種原因導致澳洲煤炭出口我國受阻,而澳洲出口煤種以優質動力煤和優質焦煤為主,國際市場其他國家的出口煤炭短期難以彌補澳煤留下的缺口,這導致我國進口優質動力煤和優質焦煤資源減少,導致國內供需偏緊。與此同時,因為蒙古新冠疫情愈演愈烈,中蒙口岸再度關閉,6月全月甘其毛都口岸累計進煤只有850車,基本可以忽略了,蒙古也是我國主要焦煤進口來源國之一,蒙煤進口驟減進一步導致國內煉焦煤供需緊張。

4、煉廠檢修陸續結束,成品油供應開始回升

2021年6月份,成品油供應量較上月增加2.3%,時隔三個月后再現增長格局。從煉廠情況來看,5月份,燕山石化、九江石化、撫順石化等煉廠結束檢修,共計4410萬噸裝置復工。而上海石化仍處于檢修期,共計600萬噸裝置關停,滄州石化于中上旬進入全廠檢修,共計350萬噸裝置關停。進入6月,上海石化、滄州石化等煉廠將結束檢修,約2450萬噸裝置將復工。吉林石化、茂名石化等煉廠將相繼進入檢修期,共計約2000萬噸裝置關停。隨著大部分產能結束檢修,國內原油加工量開始回升,汽、柴油產量也開始回升,成品油供應量隨之增加。據國家統計局數據顯示,2021年5月份國內原油加工量6050.1萬噸,同比上漲7%,環比增加4.5%。當月汽、柴油產量分別為1271.6萬噸和1272.4萬噸,環比分別增長7.7%和1.6%。

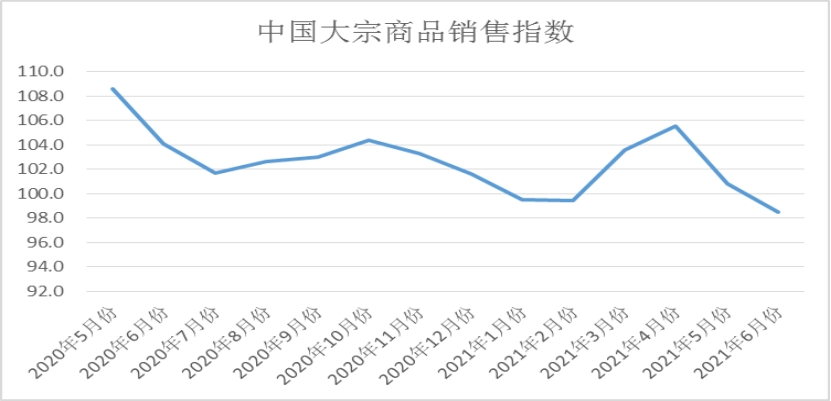

二、市場需求明顯減弱

2021年6月份,大宗商品銷售指數為98.5%。銷售量在連續三個月呈現增長態勢以后,本月出現回落,說明本月市場需求減弱,特別是隨著商品價格出現震蕩回調,市場恐慌情緒加重,終端企業采購越發趨于謹慎,市場訂貨積極性明顯降低,成交明顯減弱,商品生產供應企業訂單組織壓力加大。各主要商品中,煤炭和成品油銷售量繼續增加,有色金屬和化工銷售量均時隔十五個月后再現下降格局,鋼鐵、鐵礦石和汽車銷售量則繼續下挫。

6月份市場需求不及預期,尤其是下旬。從公布的6月份PMI數據來看,6月份PMI為50.9%,較上月小幅下降0.1個百分點,總需求回暖仍較為緩慢。建筑業新訂單指數環比回落2.6個百分點,建筑業業務活動預期指數環比回落2.5個百分點,從業人員指數也環比回落2.7個百分點。需求減弱主要有幾個方面的原因,1、上半年穩增長壓力比較小的窗口期,國家適度收緊了流動性,主要表現在專項債發行,截止5月,僅完成年度任務的16%,遠低于2019年的40%、2020年的57%,在一定程度上,影響了基建項目的資金,進而影響了需求;2、投機交易需求大幅度萎縮,或幾乎處于消失狀態;3、供銷直供比例增加,減少了市場流通量;4、季節性消費回落;5、紀念建黨100周年活動影響了部分企業的開工和施工需求。進入7月份,市場需求預計延續偏弱格局,一是7月份,高溫多雨天氣對工地用鋼需求的抑制作用繼續存在;二是房地產行業中的后期開發企業土地購置面積及成交價款明顯回落,給房地產市場中長期市場帶來一定壓力。在高周轉格局下,未來房地產行業對大宗商品市場的支撐效應的持續性不被市場所看好。

1、淡季來襲,鋼市需求快速收縮

2021年6月份,鋼鐵銷售指數兩連降至2020年3月份以來的最低,當月銷售量較上月減少4.1%,降幅較上月擴大1.9個百分點。從市場情況來看,本月鋼市銷售量繼續下降,主要有如下幾個方面,一是6月份是鋼材市場的傳統需求淡季,市場需求有放緩壓力;二是月內國內局部地區疫情反彈,對區域內鋼材市場需求有一定影響;三是前期鋼材價格持續較高,對終端市場的抑制作用有所持續。6月份,鋼鐵行業PMI新訂單指數為34.8%,較上月下降4.6個百分點,比去年同期下降11.6個百分點,顯示鋼材市場需求在上月收緊的基礎上繼續較快收縮,行業支撐作用有所減弱。另據上海卓鋼鏈了解,鋼材終端需求也明顯下降,從監測的滬市終端線螺采購數據來看,6月份終端日均采購量環比下降13%。進入7月月份以后,隨著高溫多雨天氣的進一步增加,預計需求偏弱的狀況暫難改變。

2、鋼廠生產波動,鐵礦石需求維持偏弱格局

2021年6月份,鐵礦石銷售量較上月減少0.8%,連續兩個月呈現下降態勢,顯示市場需求整體偏弱。從市場需求情況來看,6月中上旬國內鋼廠生產積極性高漲,重點企業粗鋼日均產量再度上升,鐵礦石采購需求良好。不過,進入下旬后,隨著鋼價回調,鋼廠主動限產情況增多,鐵礦石需求開始明顯減弱。6月份高爐開工率平均為61.7%,較5月下降0.5個百分點。6月份,鋼鐵行業PMI采購量指數為41.6%,較上月下跌0.4個百分點,該指數連續四個月下跌,且連續三個月處于50%以下的收縮區間,顯示鋼廠對原料的采購量持續減少。7月份,在碳達峰、碳中和背景下,鋼鐵行業控產能、減產量等工作將繼續全面展開,預計鋼廠減產、檢修等現象增多,鐵礦石銷售量將會進一步下降。

3、煤炭終端需求狀況良好

2021年6月份,煤炭需求量較上月增加2.3%,連續四個月呈現增加格局,是監測的諸多品種中,需求端狀況最良好的品種之一。從市場需求狀況來看,6月份,動力煤和煉焦煤需求均比較好。需求較好體現在作為動力煤和煉焦煤主要下游的火電發電量和焦炭產量均繼續保持增長勢頭。國家統計局數據顯示,5月份,規模以上火電發電量完成4507億千瓦時,同比增長5.6%,焦炭產量完成3915萬噸,同比增長0.3%;1-5月份,火電發電量累計完成23417億千瓦時,同比增長16%,兩年平均增長7.1%,焦炭產量累計完成19818萬噸,同比增長5.9%,兩年平均增長1.5%。除了火電和焦炭外,水泥,鋼材等主要耗煤產品產量也還不錯,1-5月,水泥和生鐵產量分別同比增長19.2%和5.4%,兩年平均分別增長5.2%和6.4%。進入7月份,預計動力煤、煉焦煤需求整體都會比較好。對于動力煤來說,7月份將進入迎峰度夏用電高峰,雖然水電出力也在回升,但是,從歷史季節性規律來看,水電增量難以彌補高峰用電需求增量,而且目前工業用電需求也還不錯,隨著進入夏季用電高峰,火電發電量及發電耗煤量大概率會進一步回升。對于煉焦煤來說,截至到6月底,焦化廠噸焦利潤少則還有400左右,多則甚至還有600-700,焦企生產積極性問題不大。而且,隨著新建焦爐陸續投產,焦炭產量及煉焦煤需求還有望進一步增長,另外,目前焦化廠煉焦煤庫存整體均不算高,焦化廠對原料煤還有一定補庫需求。

4、價格擾動市場,有色金屬需求回落

2021年6月份,有色金屬銷售量較上月減少2.4%,時隔十五個月后再度出現減少態勢,顯示市場需求明顯萎縮。本月銷售量下滑我們認為主要是:首先是近期有色金屬價格大幅波動,市場采購需求開始觀望,訂單出現下降;其次是之前需求持續強勁,統計基數較高也導致本月指數水平明顯下降;最后是部分終端需求遇冷,導致有色金屬銷售量下降。據國家統計局數據顯示,1-5月份,全國商品房銷售面積66383萬平方米,同比增長36.3%;其中,5月商品房銷售面積同比增長9.2%,增速已由兩位數回落至個位數,部分城市商品房銷售有所降溫,其中住宅銷售面積同比增長11.2%。1-5月全國房企土地購置面積同比下降7.5%,5月單月同比下降31.6%。1-5月份,房地產開發企業土地購置面積4396萬平方米,同比下降7.5%,1-4月為同比增長4.8%。從市場情況來看,在調控層層加碼以及房貸利率上升的情況下,部分城市成交已有所降溫。此外,近期家電和汽車市場也不斷遇冷,空調、電冰箱、汽車等產量不斷下降,導致有色金屬需求減少。

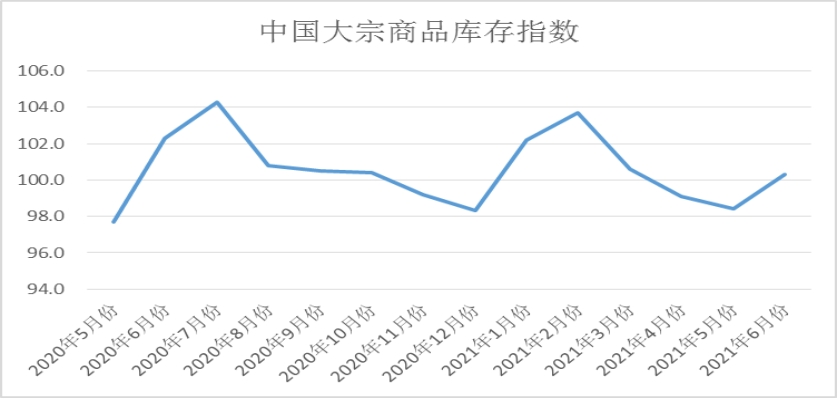

三、商品庫存止降回升

2021年6月份,大宗商品庫存指數止降回升至100.3%,較上月回升1.9個百分點,顯示由于供應端整體回升,但終端需求明顯轉弱,商品庫存再度積壓,庫存壓力開始加大。從各主要商品庫存情況來看,鋼鐵、有色金屬和化工庫存量止跌回升,汽車庫存繼續增長,鐵礦石庫存繼續下降,煤炭和成品油庫存量雖繼續減少,但降幅有所收窄。

1、供強需弱,鋼市庫存開始增加

2021年6月份,鋼市庫存量較上月增加1.2%,時隔三個月后再現增長態勢。6月份,國內終端需求表現低迷,各地成交量環比5月大幅下降。同時,限產執行力度不及預期,供給壓力不降反增。在供強需弱影響下,自本月中旬開始,國內建材市場重新進入累庫周期。據西本新干線監測庫存數據顯示,截至6月25日,國內主要鋼材品種庫存總量為1468.71萬噸,較5月末上升31.1萬噸,增幅2.2%,較去年同期增加23.36萬噸,增幅1.6%。其中螺紋、線材、熱軋、冷軋、中板庫存分別為780.23萬噸、164.14萬噸、276.34萬噸、120.64萬噸和127.36萬噸。本月國內五大鋼材品種,除線材庫存下降、冷軋庫存變化不大外,其他品種庫存皆有不同程度的上升,其中螺紋鋼、熱卷增幅較為明顯。進入7月份,終端需求暫難放大,而供給端不確定因素較多,產量會有波動,根據歷史情況,預計庫存還會有所增加。

2、供需結構相對良好,鐵礦石仍在去庫存

2021年6月份,鐵礦石庫存量繼續下降,當月較上月減少1.6%,連續兩個月呈現減少態勢,顯示當前國內鐵礦石市場供需情況較為均衡,商品處于去庫存化階段。截止到6月25日,國內35個港口庫存總計11426萬噸,環比上周小幅下降11萬噸,同比增加1360萬噸。本期日均疏港量環比繼續下降4.2萬噸至271.3萬噸。近日,進口礦到港貨量環比下降,而部分鋼廠近期在利潤下滑和環保限產的雙重壓力下,對于進口礦采購節奏放緩。尤其唐山地區到港下降明顯,雖近期當地限產政策要求嚴格,但當地主要兩港庫存環比下降約3.18%。考慮到建黨100周年影響,短期內限產預期難以釋放,后期港口庫存有望開啟增勢可能。

3、供需偏緊,導致煤炭庫存持續下降

2021年6月份,煤炭庫存量較上月減少1.9%,連續四個月呈現下降格局,顯示由于供需偏緊,煤炭去庫存化持續進行。從主要環節煤炭庫存來看,進入6月份,沿海電廠電煤日耗可用天數多繼續維持在12天左右,與5月份相比,并沒有明顯增加;截至6月23日,包括環渤海、華東、華南以及江內主要港口在內的全國72港動力煤庫存總量約5250萬噸,較5月下旬高點減少450萬噸左右,較去年同期偏低1100萬噸左右。從主要環節煉焦煤庫存來看,截至6月24日,樣本煤礦、焦化廠、港口煉焦煤庫存合計2792萬噸,較5月底減少100萬噸,較去年同期偏低約300萬噸。無論是動力煤還是煉焦煤,各環節庫存總體下降,反映出供需整體均處于偏緊狀態,當市場情緒偏好時,很容易導致價格出現上漲。

4、汽車市場進入淡季,庫存量繼續攀升

2021年6月份,汽車庫存量較上月增加2.4%,增速較上月加快1.6個百分點,車市庫存量連續四個月呈現增加格局。據中國汽車流通協會發布的最新一期“中國汽車經銷商庫存預警指數調查”顯示,2021年6月汽車經銷商庫存預警指數為56.1%,同比下滑0.7個百分點,環比上漲3.2個百分點,庫存預警指數位于榮枯線之上。從市場情況來看,6月份,車市進入淡季,芯片短缺對汽車產能和批發量有直接影響,不少廠家放緩生產節奏,提前進入高溫休假,并放寬對經銷商提車量的考核,經銷商絕對庫存水平進一步下降,為了沖擊半年度目標,6月經銷商也適度被動補庫。另外,經銷商熱銷車型緊缺,交付時間無法確定,導致消費者購車延后或取消訂單。7月份,將迎來暑假,在校學生及家庭出游增加,經銷商客流及成交量受到影響。此外,芯片短缺持續,對終端市場產生一定影響,供給結構矛盾和市場需求不足,導致銷量進一步下降,經銷商保價力度持續加強。不過,山東、重慶、河南等地開展汽車下鄉巡展活動,上海、海南等地出臺促汽車消費政策,各地方舉辦小型車展,這些舉措對積累7月消費動能將起到一定作用。預計7月份銷量環比6月份下降5%左右。如果下半年芯片短缺問題緩解,廠家加快生產節奏,批發量目標提升,預計經銷商下半年庫存水平將明顯上升。

從以上情況來看,6月份,國內大宗商品市場淡季特征顯現,導致市場下行壓力加大,特別是受天氣等因素影響終端需求高位回落,市場供需有所失衡,庫存開始積聚。進入7月份,長江中下游地區將陸續出梅,但多地又會迎來高溫酷暑天氣,下游需求短期內難以迅速恢復,加之商品出口難度也在增加,預計需求端的壓力將會進一步加大。同時據央行數據,當前國內貨幣流動性同比明顯收縮,對大宗商品價格支撐有所減弱。從行業企業了解情況來看,今年隨著價格的提升,整體資金環境略顯偏緊,這對需求的恢復,顯然有一定的抑制作用。而在碳達峰、碳中和背景下,鋼鐵、有色金屬等行業控產能、減產量等工作將繼續全面展開,預計鋼廠減產、檢修等現象增多,進而緩解市場供給壓力,但后期如果減產幅度達不到預期,市場供需失衡的矛盾也會進一步加深。近期大宗商品價格漲勢有所收斂,各品種出現振蕩分化,究其原因在于受制于國際宏觀政策調整預期、國內大宗商品調控強化及產業季節性淡季的多重壓制,短期價格面臨前高壓力,然而中長期結構性支撐依然較強。特別是在全球經濟復蘇、國內政策利好提振等背景下,預計國內大宗商品市場供需產業結構向好不改,短期僅僅只是調整。

1、國內政策利好提振市場信心

5、6月份,一些宏觀經濟指標不及預期,充分體現了4月底政治局會議提到的我國經濟當前還仍存在不均衡、不牢固的基礎。尤其是6月份,一是出口受疫情防控趨嚴而部分受阻;二是消費也在一定程度上受到疫情反復的影響;三是部分企業的經營狀況受到原材料價格上漲而惡化;四是地產的部分指標,如銷售(6月至24日30城當月房地產銷售由正轉負0.1%)、建安投資等增速有所放緩,這就為下半年的宏觀政策轉向提供了基調,密切關注7月政治局會議內容。

6月25日,央行貨幣政策委員會議明確指出,一是穩健的貨幣政策要靈活精準、合理適度,把握好政策時效,保持流動性合理充裕,保持貨幣供應量和社會融資規模增速同名義經濟增速基本匹配,保持宏觀杠桿率基本穩定,維護經濟大局總體平穩,增強經濟發展韌性。6月24、25、28日央行連續三個工作日以利率招標(中標利率2.2%)的方式操作300元逆回購,釋放了流動性。隨著還有3萬億的專項債的加速發行,信貸增速有望觸底回升,有利于緩解基建等資金偏緊的狀況;二是要進一步發揮好再貸款、再貼現和直達實體經濟貨幣政策工具等措施的牽引帶動作用,落實好普惠小微企業貸款延期還本付息政策和信用貸款支持計劃延期工作。5月央行通過再貸款再貼現的方式向市場投放了4800億資金;三是要調整存款利率自律上限確定方式,繼續釋放貸款市場報價利率改革潛力,推動實際貸款利率進一步降低。6月21日,央行發布了市場利率定價自律機制變化規則,將原有存款基準利率一定倍數形成的存款利率自律上限,改為在存款基準利率基礎上加上一定基點確定;四是要構建金融有效支持實體經濟的體制機制,引導金融機構增加制造業中長期貸款,努力做到金融對民營企業的支持與民營企業對經濟社會發展的貢獻相適應。這些政策措施,既有利于激發需求,也有利于引導投資發力。

2、全球新冠防疫壓力仍然巨大,但經濟復蘇前景良好

自新冠疫情以來,全球治理體系的一場“極端壓力測試”,其引發的區域經濟沖擊深刻影響了大國關系與各國實體經濟發展,前期大宗商品強勢背后反映的是以我國為代表的全球實體經濟引擎存在較強支撐,同時各國主要經濟政策刺激提供寬松的流動性環境,也促使機構一致看好大宗商品的未來。站在2021年年中節點,伴隨我國、歐盟及英美等主要經濟體疫苗接種率的提升,全球疫情形勢整體趨穩為下半年全球實體經濟復蘇帶來較強動力,這引發美聯儲為首的全球主要央行將提前收緊貨幣政策預期。然而下半年新冠防疫壓力仍巨大,部分地區疫情失控或引發病毒不斷變異升級導致全球性連鎖反應。

展望下半年,考慮到全球新冠防疫仍是一場“團隊競速長跑”,而全球各國防疫與復蘇的步調不一致,使得全球實體經濟復蘇及前景趨勢并不穩定,這也將減緩歐美收緊政策刺激的步伐。從全球經濟結構性增長來看,下半年海外經濟復蘇的主要推動力仍依賴主要經濟體強有力的政策支持,特別是金融市場最為關注的寬松貨幣政策短期難轉向,而積極的財政政策發力刺激仍不斷加大。從宏觀大環境來看,據美聯儲數據,目前美國政府債務/GDP的比率已經超過120%,如果拜登政府提出的一攬子財政積極計劃順利實施,則美國政府隨著支出的大規模增加,會使美聯儲即使有心提前收緊政策,也不得不在實體經濟不穩的當下繼續購買政府債務,或者購買資產降低利率,兩者都將使社會貨幣量的投放增加。據美國商務部估計,美國2021—2025年的平均利率將在1.6%左右波動,這將為實際經濟復蘇及大宗商品資產價格上漲提供整體寬松的宏觀大環境。

3、海外產出逐漸恢復,外部需求規模或將出現縮減

隨著海外制造業產出恢復,美國地產降溫和基建投資規模不斷縮減,這意味著我國外貿訂單將逐步減少,大宗商品的外部需求高峰或已經過去。

美國房地產庫存在反彈,成房和新房銷售在回落,這意味著美國地產在降溫,從而降低了美國家電等后地產產品的補庫可能性。5月,美國新屋銷售季調之后為年化76.9萬戶,低于市場預期的86.5萬戶,創下2020年5月以來的最低值;新屋銷售數量環比出現了5.9%的下跌,差于市場預期的0.2%增長。在新屋銷售整體下降的同時,新屋庫存量則出現了上升。根據統計,當前新屋庫存為5.1個月的供應量,較4月的4.6個月供應量有所上升。

市場一度期待的美國基建計劃規模不斷縮減,這意味著美國未來十年基建帶來的大宗商品消費增量是非常有限的。美東時間6月24日,拜登宣布,在與共和黨和民主黨的一些參議員會晤后,白宮同兩黨參議員就改善美國路橋和寬帶的重大基礎設施方案達成協議,但是規模壓縮至8年1.2萬億美元,在3月末公布的初步計劃是2.3萬億美元。

執筆人:中國物流信息中心 李大為

相關閱讀

每日 推薦

- 馬增榮出席玲瓏輪胎50周年全球合作伙伴會議

- 楊國棟會見廈門市委政法委委務會成員林應欽一行

- 馬增榮會見深圳市今天國際物流技術股份有限公司總裁劉成凱一行

- 指數微幅下降,全球經濟恢復力度稍有減弱 —2025年11月份CFLP-GPMI分析

- 2025年11月全球主要國家制造業PMI

- 《物流服務合同準則》《物流單證基本要求》 國家標準外文版通過專家審查

- 2025第六屆餐飲零售食材供應鏈決策者年會暨首農食品集團生態賦能大會在北京召開

- 中國物流與采購聯合會食材供應鏈分會第二次會員代表大會暨二屆一次理事會在北京召開

- 馬增榮 :馭變·謀遠,共筑餐飲零售與食材供應鏈高質量發展新格局

- 圖解11月份倉儲指數——行業運行平穩 后市預期向好

- ?2025公共采購行業年會暨第十一屆公共資源交易論壇在杭州召開